令和6年度税制改正コラム 第1回 法人課税の主要な改正等について

令和5年12月14日に、与党(自由民主党・公明党)による「令和6年度税制改正大綱」が公表されました。

令和6年度の税制改正は、コロナ禍や国際情勢の変化の中で日本経済のデフレ脱却と構造転換を目指すものです。物価上昇を上回る賃金上昇を最優先課題とし、定額減税や賃上げ促進税制を強化することで、可処分所得を増やし、経済活性化を図ります。さらに、戦略分野への投資促進やイノベーションボックス税制の創設、スタートアップ支援の強化を通じて、企業や個人の挑戦を後押しし、デフレマインドの払拭と生産性向上を目指します。また、少子化対策やグローバル化への対応、地方活性化も重要な視点として取り入れています。

本コラムの一部項目の内容については、今後の国会における法案審議の過程等において、修正・削除・追加等が行われる可能性があることにご留意ください。

第1回目は、法人課税の主要な改正等について解説します。

(1)賃上げ促進税制(給与等の支給額が増加した場合の税額控除)

- 賃上げ促進税制の改正の概要

いわゆる賃上げ促進税制(給与等の支給額が増加した場合の税額控除)は、従来からある大企業向け制度と中小企業向け制度がそれぞれ見直されたことに加え、従来の大企業のうち一定規模以下の法人を「中堅企業」とし中堅企業向け制度が新設されました。また、中小企業においては赤字企業に対するインセンティブとして、繰越控除制度が設けられました。

大企業・中堅企業向け制度及び中小企業向け制度に共通し、人材投資や働きやすい職場づくりへのインセンティブの付与のため、新たな控除率の上乗せ要件が設けられました。

これらの制度は令和6年4月1日以降に開始する事業年度から適用されます。働きやすい職場づくりへのインセンティブの付与のため、くるみん認定及びえるぼし認定が用いられます。

(参考)用語の解説

①(プラチナ)くるみん認定

「子育てサポート企業」に対する厚生労働大臣の認定をいいます。

次世代育成支援対策推進法に基づき、行動計画を策定した企業のうち、計画に定めた目標を達成し、一定の基準を満たした企業は、申請を行うことによってくるみん認定を受けることができます。

プラチナくるみん認定は、くるみん認定を既に受け、相当程度両立支援の制度の導入や利用が進み、高い水準の取組を行っている企業が受けることができる認定です。②(プラチナ)えるぼし認定

女性の活躍推進に関する取組の実施状況が優良な企業に対する厚生労働大臣の認定をいいます。

行動計画の策定・届出を行った企業のうち、一定の要件を満たした企業は、申請によりえるぼし認定を受けることができます。

プラチナえるぼし認定は、えるぼし認定企業のうち、行動計画の目標達成や女性の活躍推進に関する取組の実施状況が特に優良である等の一定の要件を満たした場合に認定を受けることができます。 - 大企業向け賃上げ促進税制の強化と中堅企業向け賃上げ促進税制の新設

給与等の支給額が増加した場合の税額控除のうち、大企業向け制度ではさらに高い賃上げ率の要件が創設されました。

また、従来の大企業向け制度が適用されていた法人の中でも常時使用従業員数2,000人以下の企業を「中堅企業」とし、従来の賃上げ率の要件を維持しつつ、上乗せされる控除率の見直しが行われました。

- 中小企業向け賃上げ促進税制の改正

中小企業向け制度では、従来の賃上げ要件・控除率を維持しつつ、赤字企業に対しても賃上げのインセンティブを付与するために、新たに繰越控除制度が創設されました。

新設された繰越税額控除制度は、上記制度による控除限度超過額を5年間繰越できることとする制度です。ただし賃上げを促進する観点から、繰越控除は全雇用者の給与等支給額が対前年度から増加していることが要件とされました。

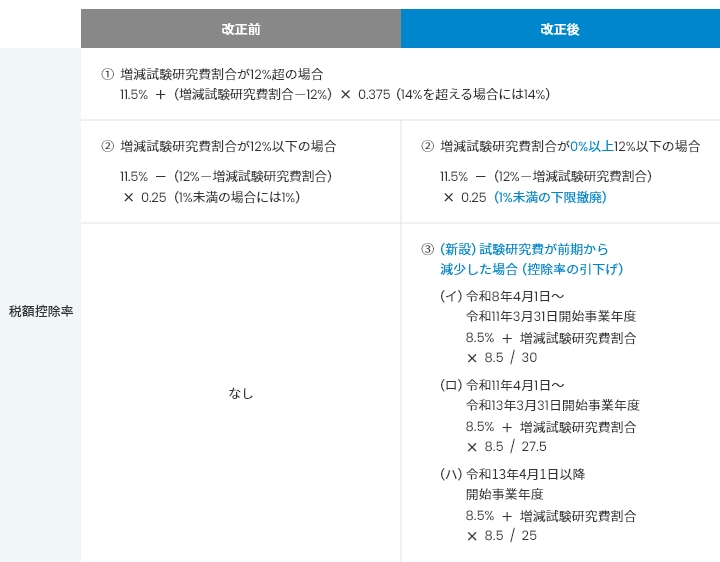

(2)試験研究費税制(研究開発税制)

試験研究費税制の対象となる試験研究費の額から、内国法人の国外事業所等を通じて行う事業に係る試験研究費の額が除外されます。

また、一般試験研究費について増減試験研究費がマイナスの場合に控除率を引下げる見直しが実施されました。

この改正は令和8年4月1日以降開始事業年度から適用となります。

※控除上限額は今回の税制改正による変更がないため省略しております。

(3)特定税額控除規定の不適用措置要件強化

賃上げや国内投資に消極的な企業に対する内部留保活用を促す等の観点から、大企業向け試験研究費税制等の適用要件となる、特定税額控除規定の不適用措置が見直しされます。

また、適用期限が3年間延長されます。

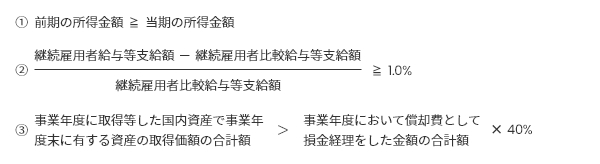

特定税額控除規定(注)を、中小企業者等以外の法人が適用する場合には、所得の金額が前期以下の一定の場合を除き、以下の規定に該当しないことが要件とされています。

(注)特定税額控除規定とは、以下の税制の税額控除をいいます。

- 試験研究費税制

- 地域未来投資促進税制

- 5G導入促進税制

- デジタルトランスフォーメーション投資促進税制

- カーボンニュートラルに向けた投資促進税制

(4)イノベーションボックス税制の創設

無形資産投資の後押しのため、国内で自ら研究開発した知的財産から生じる所得に減税措置を適用するイノベーションボックス税制が創設されました。

この制度は令和7年4月1日から令和14年3月31日までの間に開始する事業年度に適用できます。

- 適用対象

青色申告書を提出する法人

- 制度概要

国内で自ら研究開発した特定の知的財産(特定特許権等)の譲渡又は貸付け(特許権譲渡等取引)を行った場合には、一定の金額を損金算入できます。

- 対象となる取引(特許権譲渡等取引)

以下のいずれかに該当する取引

①居住者若しくは内国法人(関連者除く)に対する特定特許等権等の譲渡

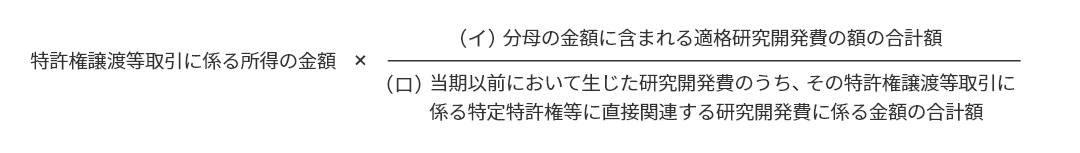

②他の者(関連者除く)に対する特定特許権等の貸付 - 損金算入額

以下の金額の30%相当額(当期の所得の30%が上限)

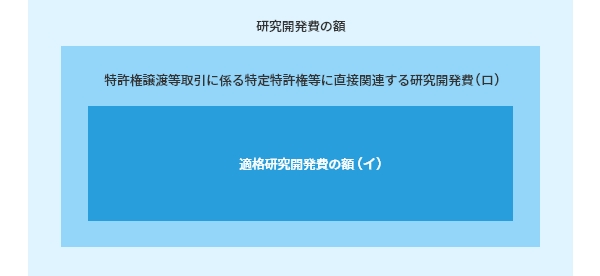

(参考)研究開発費の額及びイ、ロのイメージ図

(参考)用語の定義

- 特定特許権等

特許権及び人工知能関連技術を活用したプログラムの著作権で一定のもの

- 関連者

移転価格税制における関連者と同様の基準により判定

- 研究開発費の額

研究開発費等に係る会計基準における研究開発費の額に一定の調整を加えた金額

- 適格研究開発費の額

研究開発費の額のうち、特定特許権等の取得費及び支払ライセンス料、国外関連者に対する委託試験研究費並びに国外事業所等を通じて行う事業に係る研究開発費の額以外のもの

- 特定特許権等

(5)中小企業事業再編投資損失準備金制度の拡充及び延長

成長意欲のある中堅・中小企業が、複数の中小企業を子会社化し、グループ一体となって成長していくことを後押しするため、中小企業事業再編投資損失準備金制度が拡充及び延長されました。

- 既存の制度(3年延長)

① 適用対象法人

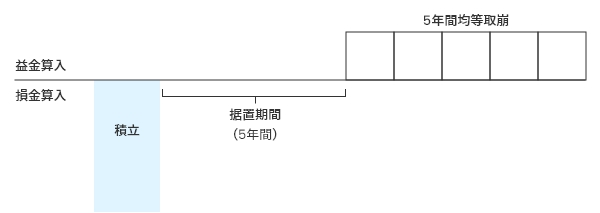

中小企業者② 制度概要

適用対象法人が、経営力向上計画に従って、株式取得によってM&Aを実施して事業年度終了の日まで株式を保有している場合(取得価額10億円以下に限る)に、その株式等の価格の低落による損失に備えるため、株式取得価額の7割以下の金額を準備金として積み立てたときは、積立額を損金算入します。③ 適用要件

事業承継等事前調査(実施する予定のDD(デュー・デリジェンス)の内容)に関する事項が記載された経営力向上計画の認定を受けること。④ 積立後の処理

イ 取得した株式の減損や売却等を行った場合は、準備金を取崩し、取崩額を益金の額に算入します。

ロ M&A実行から5年間(据置期間)経過した場合は、据置期間後の5年間にかけて均等額で準備金を取崩し、取崩額を益金の額に算入します。

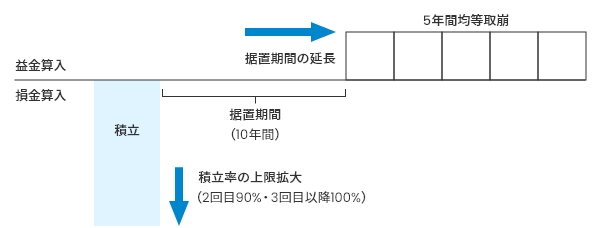

- 改正により新設された制度(拡充)

① 概要

株式の取得価額が1億円以上100億円以下のM&A(一定の表明保証保険契約を締結している場合を除く)を実施する場合において、積立率は現行の70%から最大100%に拡充され、据置期間は現行の5年から10年に延長されます。

(6)戦略分野国内生産促進税制の創設

GX、DX、経済安全保障という戦略分野において、生産・販売量に比例して法人税額を控除する戦略分野国内生産促進税制が創設されました。

この制度は、産業競争力強化法の事業適応計画の認定の日以後10年以内の日を含む各事業年度に適用されます。

- 適用対象

青色申告書を提出する法人かつ次の要件を満たす法人

①産業競争力強化法の事業適応計画に関する認定事業適応事業者であること

②事業適応計画に記載された産業競争力基盤強化商品の生産をするための設備の新設又は増設をすること

③その新設又は増設に係る機械その他の減価償却資産(産業競争力基盤強化商品生産用資産)の取得等をして、国内で事業供用すること

- 制度概要

本制度の適用対象となる法人は、生産・販売量に比例した金額のうち一定の上限額に達するまでの金額の税額控除ができます。

- 適用要件

本制度は、次のいずれかの要件を満たす必要があります。

- 税額控除の上限額

次の①か②のうち少ない方の金額を控除できます。

①産業競争力基盤強化商品生産用資産により生産された産業競争力基盤強化商品のうち、その事業年度の対象期間において販売されたものの数量等に応じた金額

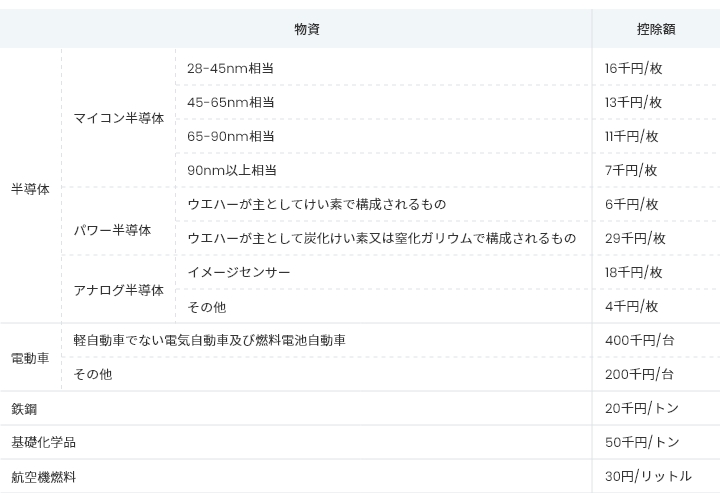

なお、産業競争力基盤強化商品及び数量等に応じた金額は次の金額です。ただし8年目は次の金額の75%相当額、9年目は50%相当額、10年目は25%相当額となります。

②産業競争力基盤強化商品生産用資産及び、これとともにその産業競争力基盤強化商品を生産するために直接又は間接に使用する減価償却資産に係る投資額の合計額として事業適応計画に記載された金額(既に本制度の税額控除の対象となった金額を除く)

また本制度の税額控除は、以下の制度による控除税額との合計で、当事業年度の法人税額の40%(半導体生産用資産にあっては20%)相当額が上限になります。

- デジタルトランスフォーメーション投資促進税制の税額控除制度による控除税額

- カーボンニュートラルに向けた投資促進税制の税額控除制度による控除税額

※控除限度超過額は4年間(半導体生産用資産にあっては3年間)の繰越しができます。

- 留意事項

半導体生産用資産に係る控除税額を除き、本制度による控除税額は、地方法人税の課税標準となる法人税額から控除しません。

以上